中国油价涨跌逻辑分析报告_中国油价涨跌逻辑分析

1.一觉醒来,猪价、油价、粮价、蛋价发生了这些变化

2.石油的逻辑怎么样

3.黄金和原油的涨跌关系

4.国际油价闪崩,大幅度下跌是何缘故?

5.国内成品油价将迎来年内首次“4连降”国内油价或将“5连降”

6.油价真的下跌了吗?收益的是谁?

一觉醒来,猪价、油价、粮价、蛋价发生了这些变化

一觉醒来,“最大的事”就是假期即将结束,其次就是大家收藏的汽油、生猪、鸡蛋、玉米和小麦价格又有了新的变化。

猪价开启“火箭模式”,最高涨3毛

猪价从9月底就开始上涨,最近几天猪价更是开启“火箭模式”,均价一天上涨0.15元左右,各省份最大涨幅达到0.3元。

经过上涨后,当前全国生猪最高价为13.6元,最低价为12.3元。

机构分析认为生猪价格的上涨,一是因为假期猪肉需求增加,屠企加价收猪。

二是因为猪价上涨后养殖利润丰厚,叠加饲料价格上涨,养殖端压栏惜售,饲养大猪情绪浓厚。

三是因为上半年产能的下降陆续兑现。

现在猪价上涨越猛对后续猪价来说越不利,因为猪价涨幅越大,养殖端挺价惜售的情绪会越浓,市场大猪存栏量会越高,生猪出栏活重增幅愈发明显。

即使四季度消费量增长后会抵消部分产能增加,但依然会对猪价上涨造成更大的阻力。

而这也是专家预测四季度猪价会涨,但涨幅有限的主要逻辑。

需要提醒养殖户的是,未来两周猪价很有可能会出现一波较大幅度的降价。

因为近期猪价上涨速度过快,市场很快会进行降价调整,而现在的肉毛差值偏低,屠企和猪肉分割商利润薄弱,压价意愿较强。

一旦屠企开始压价,养殖端可能会出现一波大猪的集中上市,叠加节后消费需求遇冷,猪价很有可能会顺势降价。

建议养殖户合理安排出栏计划,逢高出栏。

OPEC+大减产,四季度油价预期上调

受美元走强和经济增速放缓,原油需求预期下降的影响,国际原油价格持续下降,国内媒体也开始讨论10月10日国内成品油价格会下降多少的问题。

可国际原油市场却传来不利消息,当地时间10月5日,OPEC+会议一致同意在今年的11月和12月,主要产油国将联合每天减产200万桶,受此消息的影响,国际原油价格在短时间内站到了最近三周的新高,截止到发稿前,布伦特原油价格涨至93.41美元/桶,WTI美国原油涨至87.77美元/桶。

OPEC+减产公布后,高盛就上调了四季度的油价预期,布伦特原油预期价格从100美元/桶上升到110美元/桶。

也就意味着国内成品油的价格在四季度也会预期上调。

小麦价格继续冲击1.6元

最近几天,小麦给力涨价,持续冲击1.6元。

在小麦增产,面粉需求持续偏弱的情况下,小麦价格还能连续上涨,主要有这么几方面的原因:

1、华北地区连续降雨,影响小麦运输。

2、贸易商腾库操作接近尾声,小麦供应量下降。

3、天气转凉,面粉需求有所增加。

4、小麦副产品利润可观,走货速度加快。

5、2023年小麦最低收购价上调,给予市场积极信号。

小麦价格虽然有冲击1.6元的希望,但想大涨的难度很高,首先相比往年今年小麦需求仅剩面粉需求这一方面。

其次今年小麦丰产,且质量比较高,还有不少小麦集中在基层农户手中,市场小麦供应有保障。

当前小麦利润尚可,建议农户逢高出货,不要过度追高。

玉米高价回落

最近几天,玉米价格因为受到降雨天气的影响,玉米上市量减少,叠加新玉米收获难度增加,深加工企业为了吸引车辆,主动提高玉米价格。

随着深加工企业门前剩余车辆的增加和天气放晴,玉米价格高位回落,部分地区下调0.3-0.6分。

虽然今年玉米价格高开,东北地区新玉米价格比去年高200元/吨,但可以预见后续的玉米价格充满坎坷:

1、产区、销区玉米价格倒挂。

2、基层农户惜售情绪较强,但企业对高价接受度有限。

3、虽然小麦退出饲用,但低价稻谷一直在冲击玉米市场。

4、玉米增产预期较强。

5、深加工下游产品需求不振。

好在我国玉米价格往往会受到进口玉米价格的冲击,但今年因为美国遭遇自然灾害,玉米减产预期增强,我国进口玉米中的70%来自于美国,玉米减产将会影响我国玉米的进口。

另外,密西西比河水位的下降也会给玉米运输造成一定的困难。

这对于国内玉米价格是比较有利的。

蛋价稳中有涨,不排除降价可能

假期最后一天,鸡蛋价格整体稳中有涨,全国鸡蛋均价5.3元,相比前一日上涨0.06元,鸡蛋窄幅上调无法改变后续降价预期。

1、节后,鸡蛋需求下降,贸易商的风险意识增强。

2、蛋价相对高位,贸易商接受度有限,采购量下降。

3、商超、农贸市场、电商平台节前备货积极性较高,但假期期间疫情相对比较严重,影响了终端鸡蛋需求,终端零售环节保持谨慎态度。

石油的逻辑怎么样

高油价、国际福利分配与宏观经济理论演进 ——读管清友博士《石油的逻辑》 傅勇/文 中国人民银行上海总部经济学博士 半年前去世的萨缪尔森曾有句著名的调侃:当一只鹦鹉学会说供给与需求时,它也就成了经济学家。然而,对于分析许多商品来说,仅仅依赖这个框架会带来许多困惑。石油就是一例。石油问题难以用简单的经济学原理做出充分的解释和预测,但高油价却反过来对现代宏观经济学的发展起到了催化剂的作用。 在宏观面上,石油的生产和消费总体上是较为平稳的,但油价却大起大落。战后的二十几年时间里,全球的石油消费处于一个快速上升通道,与此同时,石油生产同步大幅增加,结果在1960年代,国际油价呈现下降态势。1970-1980年代,全球石油的生产和消费增速均有所放缓,但这段时间却是有名的高油价时期。其背景是欧佩克的成立、数次石油危机以及中东局势的动荡不安。1980年代中期以后,全球石油消费一直处于温和上升通道,石油产量大致也是稳步增加,但石油价格却出现了巨幅波动。尤其是“911事件”之后,国际油价从2002年初的20美元,用了6年的时间攀至140美元之上。金融危机爆发后,油价又上演了高台跳水的戏剧性一幕。油价跌宕起伏的这段历史清楚地显示,来自实体经济的供给和需求基本面无法给出充分的解释。 在微观面上,中国从未获得与其购买力相匹配的石油定价权。在欧佩克对石油市场的控制力有所减弱之后,国际石油供求市场大致可认为是一个垄断竞争状态。然而,在这个市场上,各石油进口国的议价能力并非简单地由其消费量决定。英国大致能够做到石油的自给自足,但英国在油价博弈中占有重要地位。近二十年来,中国石油进口量迅速增加,但在油价上,基本还是个价格接受者。铁矿石市场是一个更极端的明证。这表明,油价绝不仅仅是供求之间数量匹配的结果。 2002年来,国际油价出现了巨幅波动,这一波动显然挑战了此前的石油经济学。这一段时间,国际石油的生产和消费波动很小,主要产油国也没有爆发重大地缘危机。美元指数在金融危机之前经历明显下降,但这一下降幅度还不足以解释国际油价的高涨。实际上,石油与其他大宗商品以及贵金属一起,成了国际金融市场泡沫化的重要组成部分。我们都说,国际金融危机源于房地产领域的泡沫,但房价与油价等商品价格的上涨相比,简直是小巫见大巫;与此同时,国际资本在石油市场上的杠杆率也要远高于房地产市场。 高油价会产生显著的福利效应。上帝是公平的。中东拉美等发展中国家尽管军事政治力量难成世界一级,但却拥有发达国家需要的石油资源。在某种条件下,产油国为了共同的利益能够达成一致减产行动,以便对西方国家构成牵制,也是为了能更加合理地开发石油资源。当然在油价高企的时期,欧佩克有时也会决定增产以平抑油价。曼昆在他的《经济学原理》中解释说,产油国不愿意持续减产抬高油价的一个原因是,石油虽然重要,但当油价保持在高位时,一些替代能源和节能技术就有了市场,这将降低未来对能源的需求以及国际油价,结果会损害产油国利益。因而,从长期来看高油价对产油国来说,并不总是好事。 不过在2002-2008的高油价时代,产油国还是获得了丰厚的收入,这些收入差不多都是以美元计价,即石油美元。石油美元是全球经济失衡的一个重要组成部分。产油国(当然还包括中国这样的贸易盈余国家)代表了储蓄过剩的一方,而美国代表了负储蓄和过度消费的一方。石油美元通过主权财富基金和其他渠道,又会流回美国。在格林斯潘以及伯南克眼中,这是长期利率保持低位的主要原因。长期利率不在美联储的控制之下,但却是房地产泡沫的主要诱因。从这个角度说,高油价不仅是国际流动性过剩的一个产物,还是国际流动性过剩的一个来源,可以说,两者之间存在某种正反馈机制。 在这个正反馈机制中,产油国多少可归入受益者一方,它们积累起了庞大的财富,一些国家的王室富可敌国,而迪拜甚至在沙漠中创造了超级城市的奇迹。美国凭借其国际货币发钞国的地位,也有效规避了高油价的负担。在高油价时期,美元供给保持在宽松状态,美元指数走低。在国际金融危机中,这两类国家都遭受了一定损失。但随着庞大的救市资金注入到全球各个角落,油价已经从危机中的底部有了像样的反弹,在通胀预期和国际资金的推动下,高油价的故事还可能重演。 简单的经济学框架不仅无法解释石油的逻辑,相反石油问题在相当大程度上改变了现在宏观经济学的面貌。石油在经济学理论发展史上,可以说占有重要地位。1970年代的高油价曾对经济学开了个不小的玩笑。在此之前,人们曾经无法理解滞涨的出现。然而,高油价所带来的供给面冲击,一方面增加了企业成本进而推高一般物价,另一方面也减少了产出。这使得高通胀和高失业并存。经典的凯恩斯经济学是需求管理的经济学,对供给面的忽视使其在滞涨面前一筹莫展。 在一定程度上,高油价不仅催生了供给经济学,还让新古典经济学成为主流。1985年以后,全球主要经济体的宏观经济波动明显收窄,在产出和通胀两方面均是如此。这被伯南克等人称为“大缓和(Great Moderation)”。在解释“大缓和”的三大主要流派中,有两个应该说与油价相关。一是货币当局经过1970年代的高油价拷问,更好地理解了经济运行机制,尤其是采取了更好的货币政策。二是“大缓和”仅仅是因为幸运,1985年后,国际油价波动出现了显著的收敛。现在看来,第二点解释看起来牵强一点。危机之前,国际油价的上升幅度是史无前例的。而在此高油价背景下,全球主要经济体依然保持了一般物价的平稳。 收到清友博士的大作《石油的逻辑》有一段时间了。我一直把它摆在手边,有空就翻阅一些章节。这种非系统性地品读,似乎总能在不同的时间,激起我不同的遐思迩想,书中的一些段落和图表给人相当大的想象空间。该书涉及到了油价决定机制的各个层面,并对石油市场的历史发展着墨甚多。清友不仅讨论了我在这一领域所感兴趣的绝大多数问题,还让我的视野由此拓展开去,感到从石油这样的特定视角,或许能够更加深刻而全面地认识我们生活的这个世界。正如我在推介这本书时所写,“清友博士证明,国际油价背后完全由其经济学和国际金融资本游戏规则的逻辑可循,阅读此书会升起一股冲动,即中国或许有能力改变其作为油价博弈的看客角色。本书并不是经济学帝国主义的又一产物,它始终站在地缘政治、大国战略的高度俯瞰石油市场的风物变迁。” 和清友兄可谓神交已久。遗憾的是至今竟未能谋面,但感觉彼此已是多年的旧友。感谢这个浮华的网络时代。通过阅读其文字,与其在网上聊天争论,这位来自山东诸城的朋友在我心中的形象渐渐地清晰生动起来。与清友的交流让我觉得,年少时的理想和心境能够也应该延续得更长久一些。 愿与清友兄共勉。

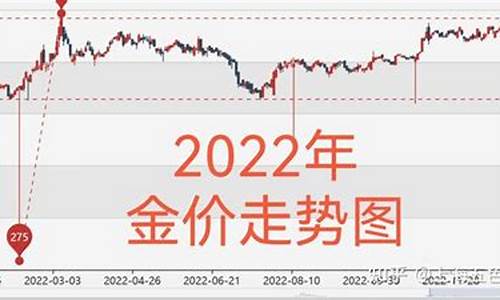

黄金和原油的涨跌关系

黄金和原油作为非可再生资源,其作用的地位在当今乃至未来都相当重要,放眼当今世界,凡是产油国地区发生局部的动荡影响石油产量的,世界经济都会不同程度的受到影响。而加大黄金的储备被各国当作是保护本国经济安全,应对通货膨胀的重要手段,因此原油和黄金被世界各国当作本国的战略物资进行战略储备。

黄金在合约类的交易品种能双向操作,如现货黄金和黄金期货等,这与原油投资中的现货和期货合约是相似的,只要看准方向,顺势进场就能捕捉预期盈利。

从金融市场资产联动的角度分析,黄金价格与股市、债市、汇市的联动性极强。如果把黄金从大宗商品市场中单列出来,再与原油进行相关性分析,二者之间也呈现出一些规律性的特征:从黄金和原油的长周期走势图来看,二者相关性较高。尤其是在上升走势时,二者的正相关性尤为明显,但在下跌的行情时,则往往出现分化的情形,大致可以归纳为“同涨不同跌”。

黄金和原油之所以“同涨”,主要原因有三:一是黄金与原油皆以美元标价,作为对标商品随着美元的强弱变化而同向变化;二是中东地区地缘政治紧张时,黄金和原油同涨;三是油价上升往往导致通胀预期上升,黄金作为抗通胀资产受到资金青睐而上涨。

虽然黄金与石油价格的正相关关系具有普遍性,但受经济周期的影响,黄金与石油价格走势出现分化的情况也时有发生。尤其是经济下行周期,比如2008年金融危机时,由于经济衰退导致需求下降、油价大跌,而此时黄金由于避险需求上升、金价则是大涨,“同涨不同跌”的分化现象极其明显。

总之,当我们分析原油和黄金的相关性关系时,不要先入为主的去定性为正相关或负相关,而是要结合不同的经济大周期及甄别行情背后真实的驱动因素后,辨别市场运行的逻辑,从而作出相对客观的判断。

炒黄金VS炒原油,哪个更适合新手?黄金的体量大,稳定性强,黄金也是全球的硬通货币,各个央行的外汇储备之一,价值更稳定,交易起来更容易。而原油的涨跌幅取决于供需关系,波幅的惯性更强,稳定性相对较差,操作难度也相对更大。两者属性不一样,投资建议要做还是首选黄金,操作更简单,利润回报也更稳定。

巨象金业立足于香港,安全稳健运营,持有香港金银业贸易场AA最高级别牌照,受香港法规监管。巨象始终秉承客户至上的服务理念,致力为全球投资者提供最优质的金银理财服务,黄金交易0佣金0手续费10美元起投,是黄金投资者的安全信心之选。

国际油价闪崩,大幅度下跌是何缘故?

近日,国际油价大幅下跌。有媒体报道:“截至5月31日收盘,纽约商品交易所7月交货的轻质原油期货价格下跌3.21美元,收于每桶69.46美元,跌幅为4.42%;7月交货的伦敦布伦特原油期货价格下跌3.41美元,收于每桶73.54美元,跌幅为4.43%。”

国际油价闪崩,在我看来主要是以下四方面因素影响:

首先是原油需求的减弱。随着新能源汽车(特斯拉、理想汽车、蔚来汽车)的强势崛起,购买汽油车的受众在进一步减少,这也使得国际原油需求减弱。当供大于求的时候,油价下降也是必然的。

我身边的朋友,平均每4个开车的人中有1个是驾驶电车的。而且长期来看,电车或许有可能会进一步替代燃油车。之前欧盟不是就提出要在2035年开始停止销售燃油车,加大普及电车的计划嘛!虽然不太现实,但这也间接表明电车取代燃油车可能只是时间问题。

其次是产油国产油量的增加。在前面我们也说过原油的需求已经逐年在减少,按道理来说这个时候产油国的石油产量也应该对应削减。可类似于沙特这样的产油大国,为了保障财政的收入,打破了先前签订的“减产协议”,不仅不减产反而加大石油产量的生产。

另外,俄罗斯因为担心石油产量减少,国家经济难以维持,还让美国获利(美国也是石油一大生产国),干脆也不减产了。虽然销售欧洲受到限制,但是他最终找到了中转站,通过“中介”进行售卖,销量不减反增。

还有就是价格泡沫。当下的国际社会形势极度不稳定,社会恐慌情绪进一步蔓延。俄乌战争持续时间超过一年,中东地区战乱不断,西方内部的不和谐等,不稳定的社会环境使得石油价格进一步萎缩。国家资金都在进一步拢缩,用于保障社会的运行,其他项的支付在对应减少。

最后就是美联储的激进加息。为了缓解美国国内危险的经济形势,巩固美元地位,美联储进一步加息(目前仍未看到加息结束)。美联储加息导致硅谷银行、签名银行邓银行的破产,银行挤兑引发流动性危机。

而作为风险性质产品,石油受到了一定程度的影响。叠加市场需求减弱,导致了原油价格的大幅度下跌。同时由于美联储是否进一步加息的不确定性,导致市场普遍处于观望状态,投资购买情绪低下,因此油价何时能够回升也是个未知数。

油价下降对我们国家来说是一把双刃剑,可以有效降低国家进口石油的成本,当然我们日常加油的费用也减少了。但是油价下降也会使得与之关联的产业链商品价格下跌,尤其是对中石化、中石油会造成巨大冲击。

目前来看,油价下跌仍将继续,回到5元时代也不是不可能,就让我们拭目以待吧。

国内成品油价将迎来年内首次“4连降”国内油价或将“5连降”

国家发改委8月9日消息显示,自2022年8月9日24时起,国内汽、柴油价格(标准品,下同)每吨分别降130元和125元。调整之后,全国各省区市和中心城市汽、柴油最高零售平均价格将降至10518.67元/吨和9459.17元/吨。

2019年来首个“4连降”

新一轮调价后,国内成品油价将迎来年内首次“4连降”,同时,这也是国内油价2019年以来的首次“4连降”。

在新一轮调价周期内,92号汽油、95号汽油及0号柴油折合之后每升分别下调0.10元、0.11元和0.11元。以50L油箱容量普通私家车为例,此番降价之后,车主加满一箱92号汽油将少花5元。

“4连降”之后,汽、柴油价较6月中下旬累计下跌1010元和1070元,折合来看,92号汽油、95号汽油、0号柴油分别累计下调0.88、0.93、0.92元。相较6月中下旬,50L油箱容量普通私家车车主加满一箱92号汽油将少花44元。

数据显示,今年已进行过14轮调价,呈现“十涨四降”局面,此前三次下调分别是在今年第7轮(4月15日24时)调价,彼时汽柴油价格每吨分别下调545元、530元;第12轮(6月28日24时)调价,汽柴油价格每吨分别下调320元、310元;第13轮轮(7月12日24时)调价,汽柴油价格分别下调360元、345元;以及上一轮调价,汽柴油价格每吨分别下调300元、290元。

国内油价或将“5连降”

发改革委价格监测中心指出,调价周期内(7月26日—8月8日),对经济衰退和原油需求下滑的悲观预期主导了油价下行趋势。

伦敦布伦特、纽约WTI油价降至2月俄乌冲突以来的低位。平均来看,两市油价比上轮调价周期下降3.44%。

8月8日,国际原油价格有小幅回升——美国WTI9月原油期货电子盘价格收盘上涨1.75美元,涨幅1.97%,报90.76美元/桶;10月交货的伦敦布伦特原油期货收盘上涨1.73美元,涨幅1.82%,报96.65美元/桶。

不过,卓创资讯成品油分析师郑明亚指出,在没有新的驱动之前,比如需求继续下降,或者供应端出现增加的问题,原油价格震荡的概率较大。

“在新一轮调价窗口开启之前,原油变化率或持续在负值范围内运行,国内成品油零售限价‘五连跌’概率较大”,郑亚明预计。

国泰君安研报观点也指出,8月,油价可能仍维持较弱走势。但能源偏紧逻辑未改变,即如果不是严重经济衰退,2023年原油价格中枢将仍保持在90美元/桶以上。

油价长期上涨理由仍充分

高盛在上周日发布的一份报告中表示,近期布伦特原油价格下跌,原因包括低流动性,围绕经济衰退、美国释放战略石油储备、俄罗斯生产恢复在内的诸多担忧。

不过,报告指出,“即使假设所有这些负面因素都在发挥作用,油价上涨的理由仍然很强,因为市场近几个月供应短缺的程度仍然超过我们的预期。”

能源咨询机构EnergyAspects的研究主管AmritaSen同样表示,当前能源市场的供应困境并未结束,她坚持认为,国际油市所面临的问题不在需求,而在供应。

上周,欧佩克+仅同意小幅增加原油产量,自9月起日产量增加10万桶,显著低于市场普遍预期的增产30-40万桶/日。

近期,伊核谈判将再度重启,华泰期货研究院能化组研究员潘翔认为,需要关注该事态的进展。

“在欧佩克明确表态不会大幅增产之后,欧美对伊朗的接洽更加频繁,伊朗当前是少数几个可以在短期内大幅增产的国家,如果未来制裁解除对石油市场的冲击将会比较显著,一方面是因为其出口有150至200万桶/日的潜在增量,另一方面据相关机构统计,伊朗仍有5000万桶的陆上及海上浮仓。因此一旦伊朗油进入流通流域,将对短期现货市场冲击较大,可以显著缓和由于俄乌冲突带来的供应缺口。”

如果想了解更多实时财经要闻,欢迎关注我们。

油价真的下跌了吗?收益的是谁?

2014年最出乎意料的,莫过于“跌跌不休”的国际油价。仅半年时间,原油价格遭到“腰斩”,从今年6月的每桶115美元跳水至55美元,“三位数”油价的时代似乎已宣告终结。

油价暴跌的背后,是产油国之间的博弈,也是大国之间的经济较量。沙特坚持不减产打响石油价格战,意图打压美国页岩油热潮,美国则有望趁机摆脱对中东的依赖;委内瑞拉、伊朗感受着暴跌的切肤之痛;西方的舆论号角顺势响起,渲染油价将拖垮俄罗斯经济,正如他们在1998年看到的那样。油价的起起伏伏,也记录着国际政治格局动荡的这一年。

俄罗斯:油价暴跌,普京拿什么对抗西方制裁?

2014年,卢布大幅贬值再次唤起了俄罗斯人对1998年债务违约的记忆。那一年,卢布在几天之内崩盘,迫使俄债务违约。当年GDP下降了2.5%,工业生产下降3%,粮食产量下降2400万吨。

16年后,似曾相识的阴影再次笼罩俄罗斯。今年3月,克里米亚入俄和乌克兰危机掀起西方对俄的制裁战,以逼迫俄罗斯让步。以牙还牙,俄罗斯则“祭出”天然气这张王牌,以“断气”对抗西方的经济封锁。

然而,下半年国际油价暴跌令这张王牌黯然失色。对于严重依赖原料出口的俄罗斯来说,油价的严重缩水等于财路被掐断。油价的下跌直接削减俄罗斯预算收入,造成赤字增加、预算项目无法执行,进而加剧经济下行压力。俄总理梅德韦杰夫承认,“俄罗斯面临陷入深度衰退的风险”。

俄罗斯会重演16年前的经济崩溃吗?答案尚未揭晓,但不少西方媒体已吹响了“制裁胜利”的号角。就连美国总统本人都说,现在普京领导的国家要应对“卢布汇率的崩溃、金融危机和经济衰退”,俄罗斯的经济形势证明了普京在克里米亚的做法是错误的。

俄罗斯将今年的油价下跌形容为美国的“陷阱”。俄罗斯前财长库德林直截了当地说,美国正与原油输出国合谋压低油价,以此向俄罗斯施压,是美国的一个阴谋。

面对油价大跌、西方制裁以及资本外逃构成“完美风暴”,俄罗斯如何逃出暴风眼?中国国际问题研究所研究员石泽说,俄罗斯有很强的承受和回旋能力,经济不会“崩盘”。且俄罗斯拥有大量外汇储备,更能采取有力的反制裁措施。

“俄罗斯经济拥有良好的基础,即便油价跌到40美元也没关系。俄罗斯经济也将克服当前的危机,这需要多久呢?倘若最糟糕的情况,需要差不多两年的时间。”普京在今年年度记者会上仍信心满满。在油价动荡的2014,俄罗斯掀起了“卢布保卫战”。

欧佩克:为保市场,忍受“割肉”之痛

今年,一场石油输出国组织(OPEC,简称欧佩克)和非OPEC产油国抢夺市场份额的大战已经打响。抛弃了欧佩克通过限产来保持高油价的传统战略,沙特代之以一项新的政策,即不惜一切代价捍卫欧佩克的市场份额。

“无论价格是多少,减产都不符合欧佩克成员国的利益。不管油价降到20美元、40美元、50美元还是60美元,都无关紧要。”沙特阿拉伯石油部长阿里·纳伊米说。

在外界看来,这是一场旷日持久的较量。分析师认为,沙特是在向美国页岩油下战书,以求挫败对其市场份额的威胁。观察人士预计,全球油价持续下跌会快速打压美国的页岩油钻探活动,减慢产量增长并有助于支撑油价。

同时,“阴谋论”也在蔓延—沙特把低油价视为对伊朗与俄罗斯施加更多压力的良机。伊、俄两国在叙利亚内战中支持叙利亚总统阿萨德,而阿萨德是沙特的死对头。

但无论“阴谋论”是否真实存在,那些以原油出口为主要财政收入来源的国家,已经感受到了低油价的“切肤之痛”。海湾产油国拥有巨额外汇储备,他们有能力在一段时间内经受住冲击。而那些家底薄弱的成员国,就只能咬牙挺住了。

失去高油价的支撑的委内瑞拉,未来高福利和高补贴将遭遇麻烦。现在,委内瑞拉深受通货膨胀、消费品短缺、犯罪率持续上升的困扰,这些直接影响到马杜罗政权。

伊朗一方面饱受国际制裁和货币下跌之苦,另一方面油价走低令收入锐减,5%的GDP就此流失。总统鲁哈尼摩拳擦掌搞经济重建之际,却被国际油价的重挫束缚住了手脚。在伊核谈判的关键时期,失去了高油价的支撑,谈判底气恐怕也减少三分。

不过,今年“伊斯兰国”在叙利亚和伊拉克攻城掠地,却并未引发原油价格动荡。分析师认为,投资者们渐渐意识到,这些都不会给供应构成燃眉之急。从另一方面来看,原油价格的动荡,不再仅仅受地缘冲突的影响,这一次,经济逻辑战胜了国际政治逻辑。

美国:页岩油改变国际政治格局?

1973年,为了打击以色列及支持以色列的国家,欧佩克宣布石油禁运,造成油价暴涨,令美国GDP增长下降了4.7%,直接促使其转变了对中东的外交政策。自那时起,摆脱对中东的石油依赖成为美国面临的重大课题。

经过多年的勘探和开发,美国页岩油如今终能在能源市场上分得一杯羹,也试图跟沙特分庭抗礼。2009年之前还是全球最大石油进口国的美国,到2020年却有望跃升全球最大产油国。

新能源会令北美洲成为新的中东吗?如果这一猜想成为现实,美国对中东的依赖和影响会下降、美国在防范地球变暖上的兴趣会下降、欧洲对俄罗斯的天然气依赖程度也会下降。随着对石油短缺的担心减弱,美国也会开始探寻新的资源外交。

《纽约时报》的文章称,随着美国对中东的能源依赖的降低,华盛顿在当地承担风险和责任的意愿自然也会降低,至少在这个财政拮据的年代,这种意愿就显得更缺乏依据了。

同时,经济快速发展的亚洲,将成为美国与其他产油国的“兵家必争之地”。对于欧佩克而言,东亚和南亚的需求或许是一个激动人心的新机遇,预计到2035年,产自中东的近90%石油将被吸纳到亚洲。

为此,美国的亚太再平衡战略也应运而生。美国前任防长帕内塔说,到2020年,将有60%的美国战舰部署在太平洋。这意味着,美国加大在亚太地区的军事部署,未来一旦扼住重要海峡,亚洲的石油运输就会面临危险。

种种利好,已经令美国媒体将能源视为的一项外交“武器”。《纽约时报》的文章甚至断言,二战结束后,“资源短缺”这个理由一直是塑造全球地缘政治和经济的主导力量之一,如今,由于美国油气行业的技术知识和大胆开拓,世界已经迎来了一个新时代。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。