国际油价骤降的危险性有哪些_国际油价骤降的危险

1.三次石油危机均带动美国制造业呈现上涨态势对吗?

2.石油价格为何一涨再涨?

3.问君能有几多愁,恰似满仓中石油

三次石油危机均带动美国制造业呈现上涨态势对吗?

是的。

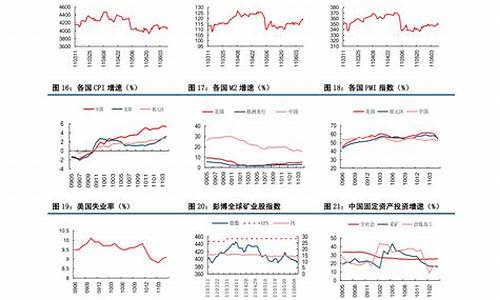

报告首先在回顾历史上四轮原油价格大幅上涨行情后总结道:全球油价主要由供给与需求决定,同时货币因素也会对油价产生直接影响,地缘政治和原油库存通过影响原油的供给需求间接对油价产生扰动。

第一次石油危机13-15:经济和政治因素都在这轮石油危机中扮演重要角色。经济层面来看,产油国与西方石油垄断公司的利益冲突是第一次石油危机爆发的主要原因。

由于国际石油垄断公司对油价的控制,油价这段时间以前长期维持在1-3美元左右,产油国对资本主义旧的石油体系长期低价的不满与西方石油公司不肯让步,使得双方的矛盾日益尖锐。

政治层面来看,这次石油危机根本原因是阿拉伯国家主要想利用石油武器,要求美国等放弃对以色列的支持立场,迫使以色列退出占领的阿拉伯国家领土。

13年10月6日,第四次中东战争爆发,10月14日美国公开向以色列空运武器、19日向以色列提供22亿美元的军事援助,此后阿拉伯国家开始实施一系列削减产量、石油禁运措施将石油危机推向高潮。

第二次石油危机19-1980:在这一轮石油危机中,一方面是战争导致的被动供应减少的客观因素,18 年底伊朗爆发“伊斯兰革命”,导致供给的严重不足,油价从13美元/桶一路攀升到34美元/桶,1980年9月22日,“两伊战争爆发”,产油设施遭到破坏,市场每天有560万桶的缺口,国际油价一度攀升到41美元/桶。

另一方面,市场的心理预期也扮演了重要的推动作用。18年洛克菲勒基金会在报告中称“世界将逐渐经历石油的长期紧张,甚至是严重的不足”,使得市场对油价上涨的预期不断升温。石油公司开始囤油,个体消费者开始抢油,推动原油供给每天约减少300万桶,原油需求每天增加300万桶。心理预期的自我实现推升油价加剧上涨。

第三次石油危机1990-1992:同样因为战争,1990年,伊拉克对科威特发动海湾战争,两国石油设施遭到严重破坏,石油产量骤降。8月初,伊拉克占领科威特之后,受到国际经济制裁,石油供应中断。仅仅3个月的时间里,国际油价从14美元/桶急剧攀升至42美元/桶,石油危机爆发。随后美国经济在1990年第三季度陷入衰退,拖累全球经济增长。

不过相比于前两次石油危机,这次石油危机的影响并没有那么大。一方面是战争维持时间没那么长,主要作战时间在一个月左右,同时,世界其他国家的产油水平也在不断提升,另一方面,国际能源署(IEA)充分的紧急预案也发挥了关键作用。

供不应求推动油价高涨2003-2008:期间全球尤其亚洲经济迅速崛起,原油需求大幅上行,带动油价攀升。2004年开始,国际油价在需求的拉动下稳步提升,2007年之后进入快速提升阶段。2007年1月布伦特原油54.3美元/桶,到2008年7月油价达到133.87美元/桶,涨幅达到146.54%。

因此,从需求端来看,原油的需求长期主要与经济增长密切相关,并且石油需求比GDP的变化提前反应;供给端来看,主要受石油储量开成本等影响。

另外由于原油使用美元计价,使得油价与美元走势呈现较为显著的负相关关系。当美元贬值时,使用其他货币购买石油变得更加便宜,刺激需求,推动油价的走高。相反,美元升值,对于其他投资者石油变得更贵了,抑制需求,油价走低。

石油危机影响市场的逻辑

1、宏观层面

1)油价的上涨首先带来工业生产领域成本的提高,对PPI上涨产生直接效应,而PPI上涨导致工业产品产销能力的下降。

在前述三次石油危机期间,美国工业总产值均出现下滑,其中,第一次石油危机期间下滑程度最大,工业总产值从13年10月的1.46万亿美元降到15年6月的1.31万亿美元,降幅达8%。第一次石油危机期间,各行业PPI波动幅度也最大。

具体到各行业成本提高程度,则会随着用油程度的不同有所差异。从历次石油危机来看,燃料相关产品及动力、化工及相关产品和金属及金属制品相关行业PPI同比涨幅最大,纸浆及纸制品、橡胶和塑料制品以及纺织品和服装行业PPI同比涨幅相对较小。

2)油价的上涨通过价格输入效应和收入转移效应传导使得CPI走高,进而抑制投资和消费。

一方面,由于原油在CPI中占有重要权重,国际油价走高,影响国内油价及相关石油化工产品成本增加,直接作用于一篮子商品。同时,油价通过PPI产业链向下传导,柴油、煤油、燃料油等工业制品成本增加,随后金属制品、塑料等价格也会因此上涨,交通运输、邮电等行业陆续上涨,从工业领域生产劳动成本到商品服务业领域消费价格最终都会上涨。从而引发投资、产出的下降。

另一方面,油价的上涨,使得OPEC等石油输出国获得大量的石油美元,货币资金流动性提高,直接导致通胀的产生。而对于石油进口国,油价上涨,使得真实货币余额减少,消费者会增加对其他产品的替代需求,在供给不变的情况下,带来社会需求增加,引发通胀。

CPI与个人消费和投资均呈现明显的负相关关系,并且对个人消费的作用很快呈现。第一次石油危机期间13年至14年,美国CPI同比由6.2%上升至11.0%,美国个人消费支出不变价增速由4.95%降低到-0.84%,固定资产投资由13.39%降低到6.38%。第二次和第三次石油危机期间也表现出同样的趋势。从时间效果来看,CPI的上涨会立马对个人消费支出产生抑制作用,而对于投资的作用会有一些时滞。

2、产业价值链层面

在整个石油化工产业链中,上游的原油价格是主要的驱动因素。

根据工业生产流程,原油产业链一般包括:原油开—炼油—化学工业—纺织、机械行业。原油价格随着产业链逐渐传导,同时从上游到下游随着行业集中度的降低,价格传导作用逐渐减弱。

全球原油市场是一个供给高度集中的市场。OPEC、美国、俄罗斯几乎决定了全球原油的供给价格。随着产业链向下移动,行业集中度逐渐减弱,炼油行业一般集中于大型企业,具有相对较高的垄断定价能力,能够有效的把油价向下传导,表现为原油与油气开行业和燃料动力等价格走势较为一致。

产业链中下游相对分散,竞争激烈,议价能力较弱。石油化工产业链的中下游包括化学工业、纺织业以及机械行业等,随着产业链向下移动,行业集中度逐渐降低。表现为原油价格的变化只部分转化为化学工业价格,更为下游的机械工业等更多的受投资端和消费的影响,石油价格传导力度有限。

因此,从产业链传导来看,随着产业链下移行业集中度降低,价格传导作用减弱,行业影响减弱

石油价格为何一涨再涨?

油价与全球宏观经济状态息息相关,因此油价是一个关键性价格。由于油价反映了现货和期货市场所在国的定价权,因此,不同时期油价的涵义有所不同。在和平与发展的大环境下,石油的政治属性弱化,经济属性成为常态,金融属性越发明显,油价波动成为金融现象。需要注意的是,我们平时听到的播报的“油价”,一般都是纽约和伦敦期货市场的即时价格,事后统计和研究用的油价则一般都是现货市场的交易价格。

温馨提示:以上信息仅供参考。

应答时间:2022-01-24,最新业务变化请以平安银行公布为准。

问君能有几多愁,恰似满仓中石油

文?|?李一帆

8月30日,中石化公布了上半年财报,显示营业收入1.03万亿元,同比下降31%;归属于母公司股东净亏损228.82亿元,去年同期为盈利313.38亿元。

提早三天披露业绩的中石油与之何其像,上半年营业收入9290.45亿元,同比下降22.3%;归属于母公司股东净亏损299.83亿元,去年同期为盈利284.23亿元。

也就是说,“两桶油”在今年上半年“扭盈为亏”,合计亏损528.65亿元,平均每天亏3亿元。

对应到股民心情,就是“问君能有几多愁,恰似满仓中石油”。

结果可想而知,“两桶油”遭遇了铺天盖地的谩骂和质疑,理由是:上半年原油单价都跌破40美元(约合人民币273元)了,居然还没赚翻?垄断行业,怎么可能亏损?必有妖,必有妖,必有妖。

这就是典型的“怀油其罪”,是拍脑袋的民间经济学。

油价下跌,垄断行业,就能躺着数钱?账不是这么算。

我们不妨来算算,第一笔账,错期账。

“两桶油”做的石油生意,和咱日常低买高卖股票完全不一样,咱赶上谷底入手,翻红一点就卖出去,不过一两天的时间。但石油没这么快,它从运输到炼油再到出厂,每个环节都需要时间。

就说“两桶油”进口的原油,从中东到国内需要30~50天时间运输,所以炼厂加工时厂里拿到的原油价格,至少是30天前的。再加上将原油炼成成品油的时间,可以说一桶油从中东原油变成中国成品油,至少有2~3个月的时间差。更别提石油这种重要战略物资,为了安全平稳生产,必须事先保持一定时期加工量的原油库存。

但价格不等人,就像市场不景气全行业都在折扣时,没人管你当初多少进货价,成品油的定价只看当期原油价。

也就是说,咱们现在加到的成品油,甭管油价多少,成本都是两三个月前就定了的。

比如2020年1月之前,包括2019年的整个第四季度,国际原油价格都在60美元(约合人民币410元)/桶上下,这是你的进货价。但2020年3月,货到了,国际油价也一口气跌破了35美元(约合人民币239元)/桶,这时候无论如何,你只能按35美元/桶的价格卖。里里外外,至少每桶亏损25美元(约合人民币171元)。

这也是为什么仅仅今年上半年,美国申请破产、倒闭的油气公司就达到了20家。

有人说“两桶油”不是有40美元(约合人民币273元)/桶的保护价吗?

但这个地板保护价,40美元以下的差价并非归属于“两桶油”,而是要上交国家。国家为保障石油安全和油品质量,设立了风险准备金专项账户。

今年上半年,中石油的平均实现原油价格只有39美元(约合人民币266元)/桶,与去年相比几乎腰斩。

而这一切几乎难以避免,因为我国70%的原油都需要进口,尤其中石化90%的原油都是进口获得。

所以“两桶油”的财报表现有不少区别,但却有一个共性很明显,就是上半年中石油炼油板块亏损136.44亿元,中石化炼油事业部亏损317亿元。这就是时间差惹的祸。

第二笔账,需求账。

供求关系,是一切经济问题的基石。

“两桶油”上半年的另一困境,就是消费端疲软,需求量大幅下降。

整体而言,上半年我国成品油表观消费量15,386万吨,同比下降6%。而且注意,这只是表观。

仅以我们日常最相关的汽车加油站来看,根据隆众资讯的数据,2月中旬以前,将近60%的加油站销量仅为去年同期的10%~20%;3月上旬,全国加油站销售量达到了去年同期的70%左右;4月中旬,达到了85%左右;5月底,达到了95%左右;6月底,近88%的加油站销售量才恢复至100%。

再随便举几个其它石油下游相关行业的例子。

比如,航空煤油相关业务。上半年交通运输业有多惨淡不用我说,具体到航空,我们只要看看几家上市航空公司的财报即可,海航控股、中国国航、东方航空、南方航空四家上市航空公司,上半年业绩分别净亏损118.23亿元、94.41亿元、85.42亿元、81.74亿元……

比如,纺织服装相关业务(化学纤维来自石油工业和炼焦工业)。上半年全国纺织服装类零售总额5000亿元上下,同比下跌19.6%。

再比如,涂料总产量上半年同比下降5.4%,塑料制品总产量同比下降9.6%,合成橡胶总产量同比增长0.1%,等等。总之石油下游产业链上,没有特别好看的产量数据。

更何况还有一记重锤,就是今年上半年,东风裕隆累计销量不足百辆,据称纳智捷品牌将退出大陆市场。(手头)

凡此种种,都是“两桶油”的需求压力,中石化成品油的日销量最差一度只有去年的20%。所以两家的亏损也主要集中在第一季度,比如中石油,财报显示其销售业务板块前两季度分别盈利-166亿元和37?亿元,很大原因就是成品油需求在一季度骤降,而二季度回暖。

第三笔账,责任账。

“两桶油”的业务远不止是给咱的车加油,他们经营的是覆盖整个石油上下游的产业链。

先说上游。

为什么中国的原油需要大量进口?因为中国的石油开难度和成本与中东相比差距巨大。个中原因暂不赘述,总之,进口石油比自己挖井开划算得多。

但前面也说了,石油是重要的战略物资,绝对不能全靠进口,所以出于战略安全考虑,“两桶油”还必须承担开重担,确保国家自给自足的能力。

中石油在原油开方面比中石化发展得早、定位也更加偏重,这也是中石油进口原油比中石化少的原因。但正因如此,原本并不擅长自原油的中石化由于也要出于责任自行开,所以开发业务亏损严重,比如今年上半年其勘探及开发事业部就亏损了60亿元。

再说下游。

就拿我们最熟悉的加油站举例,截至2019年底,中石化在全国约有3万座加油站,2.7万家便利店;中石油约有2.2万座加油站,2万家便利店。遍布全国是不是?

但在这些数字背后,我们必须看到的是,不同于私营油企可以灵活的选择优势地区去经营,“两桶油”因为背着社会责任,所以即使再偏远的地区,明知是笔亏钱买卖,需要你投建也必须投建,保证偏远地区的成品油供应。因为“两桶油”在偏远地区也建有大量加油站和门店,而且越是偏远,运输和维护费用越贵,亏损越严重。

更何况石油下游的产业链那么多,而“两桶油”,就是我国帮助这些下游企业规避价格波动的减震阀——这都是“两桶油”不得不承担的公共服务。

不然你想想天然气的到岸价,再想想我们手上的价格。

所以,量价齐跌,还要兼顾社会责任,“两桶油”的2020上半年,你给我一个好过的理由?

当然“两桶油”自身存在的问题也非常之多,尤其国企弊病一个不少,但这不妨碍我们有一说一。

今年以来,面对量价齐跌的压力,“两桶油”其实已经开始了迟来的成本控制。

比如上半年,中石化经营费用为1.05万亿元,同比下降了27.2%,其中购原油、产品及经营供应品及费用同比下降30.6%,销售、一般及管理费用同比下降1.4%,职工费用同比下降0.9%;中石油经营费用为9350.88亿元,同比下降了16.9%,其中购、服务及其他费用同比下降21.2%,员工费用同比下降6.6%,勘探费用同比下降13.8%,销售、一般性和管理费用同比下降8.6%。同时,“两桶油”的资本性支出也全部呈下降趋势。

大约就是,能省则省,能砍则砍。

而且,他们也开始在寻找其它增长点。

比如2020年2月,中石化易捷在全国多地上线了蔬菜销售业务,与盒马鲜生联手,直播卖菜、送菜上门等等相关业务多措并举;几乎同一时间,中石油也上线了“油卖菜”,切入蔬菜业务。

按照中石化易捷的规划,接下来他们还要引入旅游、保险、快餐、汽服、家电、美妆、数码、广告等多种服务业态,多元化布局。

所以上半年财报里,“两桶油”的非油业务反而成为其中为数不多的增长点,中石化非油业务收入166亿元,利润20亿元,同比增加1亿元;中石油非油销售收入96.13亿元,同比增加3.2%。

他们都在尽己所能扭亏为盈。

其实随着第一季度过后市场经济的稳步恢复,“两桶油”最难的时候已经过去了。比如中石油的二季度亏损较一季度已经环比收窄,中石化更是已在二季度扭亏为盈。再之后的油价时间差,对“两桶油”而言更是利空变利好的存在。

所以对于“两桶油”最终的2020年度财报,我个人仍然比较看好。

不过抛开他们今年到底亏损与否,其实即便在过去,“两桶油”高垄断、高营收,利润率却也一直很低,甚至远低于A股的平均水平,根本不是大家想象中财大气粗的央企模样。所以质疑之前请先自疑,先问是不是,再问为什么。

“两桶油”的这条路,并不好走,却也没法回头。或许唯一的希望,就是复活纳智捷哦?百公里三个加油站,守护你的石油能源梦。

本文来源于汽车之家车家号作者,不代表汽车之家的观点立场。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。