金价一览_金价国家最新政策

1.为什么各国都在实行量化宽松政策,国际金价却不涨反跌呢?

2.金价什么情况下会跌?

3.金价下跌的原因

为什么各国都在实行量化宽松政策,国际金价却不涨反跌呢?

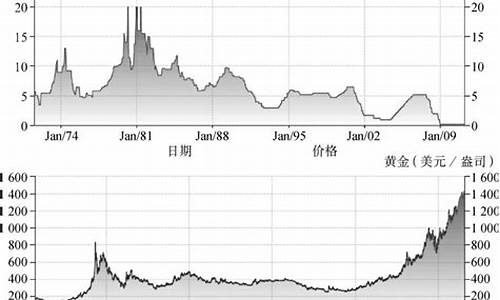

金融危机之后黄金价格的表现吸引了许多投资者入市,但由于股市上涨、通货膨胀温和,且市场认为美国联邦储备委员会将在可预见的未来收紧刺激措施,目前黄金的吸引力有所减弱。

纽约商交所Comex分部四月交割的黄金期货合约结算价跌63.30美元,至21个月低点每盎司1,501.00美元,跌幅4.1%。黄金期货以美元计算的跌幅创出2011年9月23日来的最高水平,百分比跌幅则创出2012年2月29日以来最高。

黄金价格从近期峰值水平下跌约20%,则被视为进入熊市。黄金期货价格在2011年8月触及每盎司1,888.70美元的高点,因为当时市场对欧元区债务负担的不安情绪高涨,且标准普尔评级服务公司剥夺了美国的AAA评级。

周一(4月15日)监测的黄金ETFs数据显示,截至上周五(4月12日),全球主要黄金ETFs持仓总量约为1,713.17吨,较上一交易日大幅减少22.86吨。黄金ETF-SPDRGoldTrust上周五(4月12日)黄金持仓量大幅减少22.86吨,至1158.56吨。

可以说,在投行一致看空黄金的背景之下,再加上塞浦路斯央行可能出售黄金的谣言甚嚣尘上,在如此悲观的氛围之下,投资者可能大举抛售黄金价格也就不难以理解,再加上下跌本身可能触发了技术性卖盘(这将导致价格进一步下跌),上述因素或共同造就了上周五、周一的全面崩盘。

从月线级别来看,国际金价均线系统处于空头排列看跌。各项技术指标均指向空头。而月线级别国际黄金价格下方最近支撑者在1313美元/盎司60月均线附近。

周线级别,上周周线K线收盘实体下破1560美元/盎司,这是至2011年7月以来的第一次下破,也正是因为这样,此前一直提醒投资者关注周线K线实体收盘价位。

目前国际黄金价格跌至1480美元/盎司附近,下破此前的1522美元/盎司后再跌40美元之多,这是一个很显然的有效下破。

金价什么情况下会跌?

你好,金价是涨是跌主要取决于黄金市场的发展趋势。影响到金价会下跌的原因包括美元走势、石油价格、黄金期货供应、通货膨胀等。

美元走势影响金价,黄金与美元的价格是相互的,在美元指数走强的情况,金价就会下跌,同样,美元走势弱,金价就会上升。

石油价格。石油价格也会影响金价走势的。黄金本身是通涨之下的保值品,与美国通涨形影不离。石油价格上涨意味着通涨会随之而来,金价也会随之上涨。

黄金期货供应:黄金价格与供给与需求息息相关。如黄金产量大幅上升,黄金价格将受影响并下挫。

通货膨胀:西方国家有些国家的通胀率越大,黄金保值机遇越多,世界黄金价格也会越大;

如果你想做黄金投资,还建议选择一家口碑排名好的正规贵金属公司,富格林就是不错的选择。富格林立足大中华市场十三载,连续3年获IAIR协会颁发的年度最佳经纪商,是唯一连续三年获此殊荣的金融企业,在风险管理。信息披露以及治理实践均展示出无可挑剔的一流表现,打破IAIR协会上首次三连冠的记录。

金价下跌的原因

黄金暴跌原因:

1、美元的汇率出现变动也会影响金价,美元价格和黄金价格呈反方向变动;

2、货币政策也会影响金价,国家若取紧缩型货币政策,黄金价格会上涨;

3、一个国家的购买力提高时,黄金价格会相应下跌;

4、股市对于黄金价格也有影响,当投资者将大量资金投资股市时,黄金的价格会下降;

5、石油价格会影响金价,石油价格下降时,金价也会下降。 以上就是黄金价格暴跌可能出现的原因。

美元的汇率出现变动也会影响金价,美元价格和黄金价格呈反方向变动; 货币政策也会影响金价,国家若取紧缩型货币政策,黄金价格会上涨; 一个国家的购买力提高时,黄金价格会相应下跌; 股市对于黄金价格也有影响,投大量资金投资股市时,黄金的价格会下降;

投资者们在投资黄金时,也很多种方式,比如可投资金条、金币、黄金首饰等,还可以购买黄金凭证、黄金期货、黄金基金等参与黄金投资。只不过投资者在投资黄金时,有一点需要知道,就是黄金投资是相对稳定的投资,投资者不用担心黄金价格大跌,导致资金大亏。因为就算是市场出现了大跌,经济不景气,黄金价格也不容易下跌,黄金价格反而还会随着市场低迷而出现价格上涨。

黄金下跌的原因。上周贵金属的暴跌不能简单归因于俄罗斯疫苗研制进展等因素,更多的需要从贵金属是对冲通胀的资产角度来分析,同时还要认识到流动性对贵金属金融属性至关重要的作用。而这决定了后续的贵金属走向。 _

通胀预期修正更可能是驱动本轮贵金属下跌的主因,然而流动性再次紧缺会是驱动新一轮下跌的主因,贵金属长期上涨的逻辑没有改变,最为关键的中期策略是抄底的时刻没那么快到来

黄金的本质是对冲通胀预债务的资产。那么对通胀的预期是黄金上涨的根本驱动力,也可以简单通俗的理解为对美联储释放大量流动性的对冲,首先,从美联储的货币政策来看,根据基本的费雪公式通胀 = 名义利率_ 实际利率,货币政策所代表的通胀水平(紫色线)应当等于= 联邦金实际利率(红色)_ 10年期美债收益率(绿色),而市场实际的通胀预期用美国TIPS债券的收益率来表示(**),我们会发现自3月以来两者的增速明显不一致,这种偏差事实上是市场对通胀的预期已经超过了美联储货币政策实际上所代表的水平,这种背后蕴含的更深层意义其实是美联储的利率水平已经不能如市场预期的继续到负利率的水平了,市场已经慢慢开始意识到这个问题,而且始终无法突破的油价更是让继续交易通胀预期的投资者开始要修正自己的逻辑了。

实际上两者从上上周已经开始出现了拐点(在黄金下跌之前),这就意味着交易通胀的逻辑要回归到美联储货币政策所显示的水平上。或者你可以理解为这是对美联储在疫情压力下坚持不实行负利率,从而导致市场终于开始确认所带来的货币政策的修正,而这也是这轮黄金下跌驱动的主要动力

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。